L'essentiel

Définition du FCPR (fonds commun de placement à risques)

Le FCPR est un fonds d’investissement permettant de placer son épargne dans le Private Equity. Zoom sur ses caractéristiques et les raisons de s’intéresser à ce type d’investissement.

Qu’est-ce qu’un FCPR ?

Le FCPR, pour fonds commun de placement à risques, se présente comme un fonds de capital-investissement. Il s’agit donc d’un placement privilégié pour investir dans le Private Equity, c’est-à-dire des titres d’entreprises non cotées en Bourse. Par définition, ces titres composent la majorité des investissements réalisés par un FCPR (50 % minimum).

Ce type de support a donc vocation à contribuer au financement des entreprises qui ne sont pas valorisées sur les marchés boursiers, comme des PME et de jeunes entreprises innovantes en croissance par exemple. Le fonds prend des participations dans les entreprises choisies par la société de gestion et contribue ainsi à lui apporter un capital.

En contrepartie, les épargnants qui ont investi dans le FCPR peuvent viser un retour sur investissement potentiellement élevé, à l’issue d’une période de placement de l’ordre de dix ans. Les revenus générés par les investissements du fonds sont bloqués pendant cette période.

Dans le cadre des FCPR de capitalisation, également appelés FCPR fiscaux, les plus-values sont versées aux épargnants après la liquidation du fonds, durant la phase de remboursement du capital. En termes de fiscalité, les plus-values éventuelles sont exonérées d’impôt sur le revenu, mais pas de prélèvements sociaux.

Notons toutefois que ni les rendements ni le capital investi ne sont garantis dans le cadre d’un investissement en FCPR.

Pourquoi investir dans un FCPR ?

Comme son nom l’indique, le fonds commun de placement à risques comporte des risques ainsi qu’une durée d’engagement conséquente. Il s’agit donc d’un instrument de diversification du patrimoine dans une optique de long terme. Il peut s’avérer utile pour cibler une classe d’actifs différente des marchés boursiers et immobiliers disposant d’un potentiel de rendement intéressant.

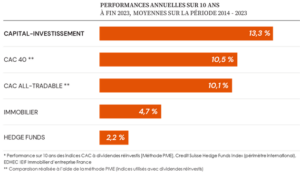

En contrepartie de la prise de risque et de l’horizon d’investissement requis, le Private Equity, ou capital-investissement, délivre historiquement des performances de haute volée. L’association France Invest publie chaque année une étude complète sur les performances du secteur. Sur la période 2014-2023 par exemple, le taux de rendement interne (TRI) du capital-investissement a atteint 13,3 %.

Les performances passées ne préjugent pas des performances futures. Le TRI moyen ne saurait refléter la performance individuelle d’un fonds donné.

Investir dans un FCPR peut également s’envisager dans le cadre d’un contrat d’assurance vie. Les objectifs visés par l’épargnant (diversification et rendement) restent similaires, de même que le risque de perte en capital. En revanche, à la sortie, la fiscalité de l’assurance vie prévaut en cas de plus-value. De plus, la liquidité du placement est garantie par l’assureur, ce qui constitue une différence non négligeable.

Quels placements répondent à vos attentes ?

Avec le simulateur d’épargne Fortuny, découvrez les placements adaptés à votre profil et vos objectifs en quelques minutes.

Fonctionnement d’un FCPR

Etudions de plus près le fonctionnement d’un fonds commun de placement à risques, au travers des étapes d’un tel investissement, ainsi que sa durée et ses risques.

Les étapes d’un investissement en FCPR

En termes de fonctionnement, les FCPR suivent différentes étapes au cours de leur existence :

- Phase de souscription : pendant une période délimitée dans le temps, le fonds accueille les investissements des épargnants particuliers ;

- Phase d’investissement : l’épargne collectée est investie dans des titres d’entreprises non cotées, en phase avec la stratégie du FCPR établie par la société de gestion ;

- Phase d’immobilisation : les investissements du FCPR sont en place et produisent, dans un scénario positif, des gains qui sont réinvestis, et non distribués, dans les FCPR fiscaux ;

- Phase de liquidation : le fonds commence à se séparer de ses participations, au plus tôt cinq ans après la fin de la phase de souscription ;

- Phase de remboursement du capital et versement des plus-values : une fois le FCPR liquidé, le capital investi par les épargnants peut être remboursé, assorti de gains le cas échéant. Pour rappel, le remboursement du capital n’est pas garanti, de même que le versement des gains.

Durée de l’investissement

Comme évoqué plus haut, investir dans un FCPR comprend une durée de placement qu’il convient de bien considérer avant de se lancer. En effet, il s’agit d’un investissement à horizon long terme, de l’ordre d’environ dix ans. Pour chaque fonds mis à disposition du public, une durée indicative est renseignée par la société de gestion. Celle-ci peut être prorogée si nécessaire, de façon à procéder à la liquidation du fonds dans de bonnes conditions.

De plus, il faut souligner qu’un blocage de l’épargne pendant au moins cinq ans est exigé pour tirer parti des avantages des FCPR fiscaux. Il s’agit d’une condition à respecter afin de profiter de l’exonération d’impôt sur le revenu sur les plus-values. Dans les faits, cette condition est nécessairement respectée puisque les fonds prévoient des durées de vie minimum supérieures et ne permettent pas de rachats anticipés, hors cas d’accidents de la vie.

Avec la liquidation des participations et le remboursement, le cas échéant, des investisseurs, le FCPR arrive à son terme. En général, les sociétés de gestion spécialisées dans le Private Equity lancent différents fonds chaque année pour accueillir de nouveaux investisseurs.

Les risques

L’investissement en Private Equity présente divers risques, notamment lorsque celui-ci prend la forme d’un placement au sein d’un FCPR. L’Autorité des marchés financiers (AMF), qui est l’autorité de tutelle chargée d’agrémenter les fonds mis à disposition du public, liste notamment les risques suivants :

- Risque de perte en capital : les FCPR n’offrent aucune garantie quant à l’argent placé par les investisseurs, qui peuvent subir une perte à l’échéance du fonds ;

- Risque d’illiquidité : les titres d’entreprises non cotées détenus par le FCPR ne se vendent pas facilement, contrairement à des actions boursières. Pour l’investisseur particulier, cela implique un horizon d’investissement de long terme, avec la possibilité que celui-ci soit prolongé si nécessaire ;

- Risque sur la valorisation des titres : les titres détenus par le FCPR peuvent voir leur valeur évoluer dans le temps, à la hausse ou à la baisse. En cas de baisse, la valorisation du portefeuille du fonds diminue.

On peut également ajouter un risque lié à l’approche adoptée par la société de gestion dans sa stratégie d’investissement. En effet, la valorisation de l’épargne investie va dépendre en partie de la pertinence des choix des gestionnaires du FCPR dans la sélection des opportunités d’investissement dans des titres non cotés.

Pour vous accompagner dans le choix des FCPR à retenir pour investir dans le Private Equity, les conseillers de Fortuny peuvent vous présenter leur sélection. Ils vous informeront également sur les caractéristiques de ce type de placement et vérifieront son adéquation avec votre profil et vos objectifs.

Prenez rendez-vous avec un conseiller pour en savoir plus sur les FCPR

Par téléphone du lundi au vendredi

Par email à tout moment

La fiscalité des FCPR

Les FCPR fiscaux bénéficient d’un régime fiscal intéressant. En effet, les gains éventuels générés par l’investissement sont exonérés d’impôt sur le revenu. Ils ne sont donc soumis qu’aux prélèvements sociaux de 17,2 %. Il s’agit d’une imposition plus attractive que la flat tax de 30 % (prélèvement forfaitaire unique) habituellement retenue pour les revenus de capitaux mobiliers (dont les FCPR non fiscaux).

Pour profiter de cette exonération, les FCPR doivent respecter des conditions en termes de sélection de leurs investissements. Ainsi, les fonds doivent être composés d’au moins 50 % de titres d’entreprises non cotées répondant aux critères suivants :

- Leur siège social est situé en Europe (Union européenne, Espace économique européen) ou dans un Etat avec lequel la France a signé une convention d’assistance en matière de lutte contre l’évasion fiscale ;

- Elles exercent une activité industrielle, commerciale ou artisanale ;

- Elles s’acquittent de l’impôt sur les sociétés (ou équivalent).

L’investisseur particulier, pour sa part, doit s’engager à conserver son placement pendant au moins cinq années (hors cas d’accidents de la vie). Il doit également réinvestir immédiatement toute distribution de gains durant ce délai. Enfin, l’investisseur ou sa famille (conjoint, ascendants et descendants) ne doit pas détenir plus de 25 % de droits aux bénéfices d’une société figurant dans le portefeuille du FCPR.

Précisons également que les FCPR fiscaux ne procurent pas de réduction d’impôt. Seuls les fonds communs de placement dans l’innovation (FCPI) et fonds d’investissement de proximité (FIP) sont habilités à le faire. Le taux de la réduction d’impôt des FCPI/FIP s’établit actuellement à 18 %.

Découvrez les investissements adaptés à vos besoins

En quelques clics, le simulateur d’épargne de Fortuny vous apporte des éléments de réponse.

Comment investir dans un FCPR ?

Il est possible d’investir directement auprès d’un fonds commun de placement à risques ou de loger ce placement au sein d’un contrat d’assurance vie.

Investir en direct

Pour diversifier son épargne dans le Private Equity, il est possible de souscrire des parts d’un FCPR en direct. Pour cela, il convient de réaliser l’investissement durant la période de souscription délimitée par la société de gestion. Il faut également respecter l’investissement minimum exigé : les tickets d’entrée varient d’un fonds à un autre, en sachant qu’ils se situent au plus bas à 1 000 €.

Investir dans un FCPR en direct ne requiert pas de formalités particulières ou inhabituelles. En revanche, s’agissant d’un placement à haut potentiel en termes de rendement mais également de risques, il est fortement recommandé d’être bien accompagné dans cette démarche. En effet, il ne s’agit pas d’un investissement adapté à tous les profils d’épargnants, au regard du risque de perte mais également des contraintes de blocage de l’épargne dans la durée.

De plus, il est indispensable d’être bien informé sur les différentes caractéristiques des fonds, notamment en termes de frais ou de stratégie d’investissement. Dans cette optique, les conseillers de Fortuny sont à votre disposition pour vous présenter leur sélection de fonds et vérifier avec vous que ce type de placement répond bien à vos attentes.

Investir en assurance vie

Placer son épargne dans un FCPR peut également s’envisager dans le cadre d’un contrat d’assurance vie. Cette option offre une certaine flexibilité, puisque l’investissement peut provenir de nouveaux versements ou d’un arbitrage effectué sur l’épargne déjà investie en fonds euros ou en unités de compte sur le contrat.

Autre distinction notable, la fiscalité applicable reste celle de l’assurance vie, et non celle des FCPR en direct. Dès lors, vous pouvez bénéficier des abattements fiscaux annuels sur les rachats (4 600 € pour une personne seule, 9 200 € pour un couple) accordés aux détenteurs d’un contrat de plus de huit ans. Un horizon en parfaite adéquation avec la durée de placement recommandée pour un investissement en Private Equity.

Par ailleurs, l’assureur du contrat se porte garant de la liquidité de l’investissement, lorsque vous souhaitez effectuer un rachat ou un arbitrage. En revanche, il n’apporte aucune garantie concernant le capital investi.

En complément, cette méthode d’investissement peut entraîner des frais supplémentaires (frais de gestion, frais sur versements) selon les conditions propres au contrat.

Prenez rendez-vous avec un conseiller pour en savoir plus sur les FCPR

Par téléphone du lundi au vendredi

Par email à tout moment