Décryptage des rendements du Private Equity : retrouvez les dernières statistiques disponibles sur les performances des fonds de capital-investissement.

Rendement du Private Equity : chiffres clés 2025

Zoom sur le rendement du Private Equity, à l’échelle du marché ainsi qu’au niveau des fonds accessibles aux particuliers.

Une classe d’actifs au-dessus de 10 % en moyenne

La performance du non coté se maintient au-dessus des 10 % en moyenne. C’est l’une des conclusions retirées de l’étude “Performance nette des acteurs français du capital-investissement”, publiée par l’association France Invest et le cabinet EY en juillet 2025.

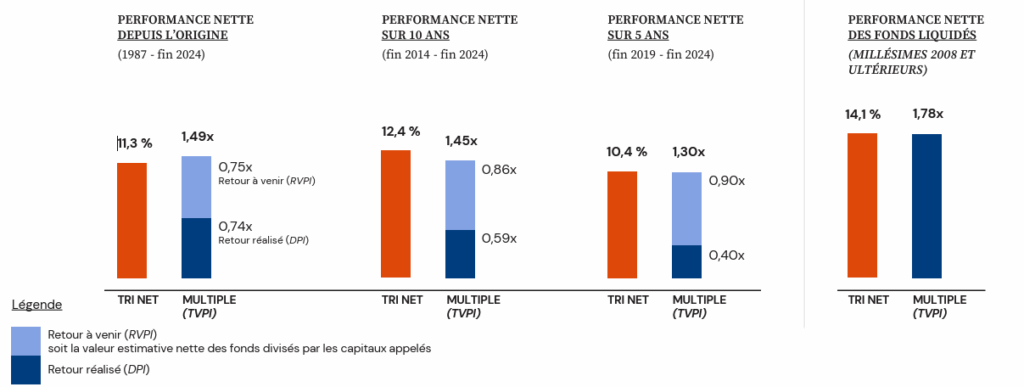

Dans le détail, le taux de rendement interne (TRI) du Private Equity pour les 1 262 fonds analysés s’établit en moyenne à :

- 11,3 % sur la période 1987-2024 ;

- 12,4 % sur 10 ans (2014-2024) ;

- 10,4 % sur 5 ans (2019-2024).

En complément, l’étude situe le rendement moyen des fonds de Private Equity liquidés (millésimes 2008 et ultérieurs) à 14,1 %.

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

Le rendement du Private Equity pour les particuliers, une performance plus contrastée

Si l’étude annuelle de France Invest et EY s’attache à dessiner un panorama de la performance du non-coté, elle ne s’attarde pas sur le cas des fonds ouverts aux investisseurs particuliers (clients non-professionnels).

Pour obtenir des données spécifiques aux fonds ouverts aux particuliers, il faut se tourner vers une étude de l’Autorité des marchés financiers publiée en janvier 2025. Celle-ci se concentre sur les performances des catégories de fonds suivants, en ce qui concerne les fonds “vivants” au 31 décembre 2023 :

- FIP et FCPI, la performance étant donnée sans prendre en compte l’avantage fiscal associé (réduction d’impôt à l’entrée) ;

- Fonds de Private Equity en assurance vie ;

- FCPR à durée limitée, en séparant les fonds d’investissements directs et ceux spécialisés dans l’acquisition de parts de fonds ;

- Les FCPR Evergreen, à durée non limitée.

Dans l’ensemble, les rendements moyens sont sensiblement inférieurs aux chiffres présentés par France Invest et EY.

| Type de fonds | Nombre de fonds | Encours | Taux de rendement moyen pondéré |

|---|---|---|---|

| FIP | 186 | 2 798 M€ | -1,4 % |

| FCPI | 170 | 3 036 M€ | -1 % |

| Fonds en assurance vie | 15 | 696 M€ | 4 % |

| FCPR à durée limitée (investissements directs) | 47 | 1 380 M€ | 4,1 % |

| FCPR à durée limitée (parts de fonds) | 10 | 943 M€ | 10,6 % |

| FCPR Evergreen | 11 | 3 937 M€ | 6,2 % |

Source : Étude de la performance des fonds d’actifs financiers non cotés commercialisés à des clients non-professionnels, AMF, janvier 2025

Faites les bons choix pour votre épargne avec un conseiller Fortuny

Prenez rendez-vous gratuitement avec un conseiller de Fortuny

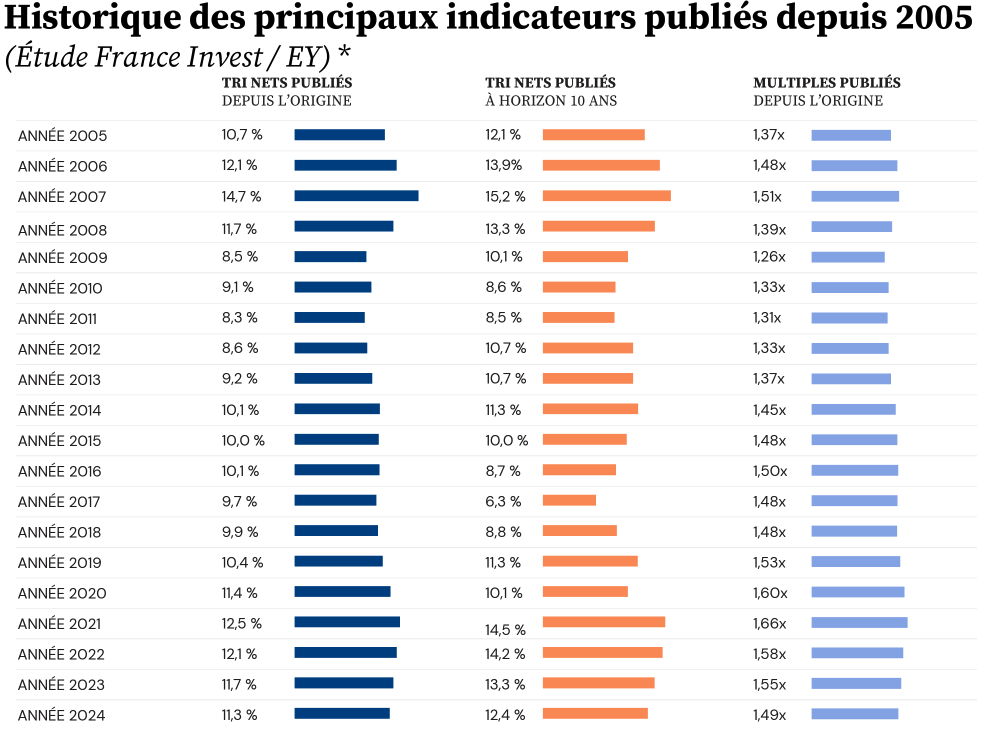

Historique de rendement du Private Equity

Si l’on revient sur l’évolution des performances du Private Equity à l’échelle du marché global français, on peut noter une diminution progressive du rendement depuis 2021.

L’extrait suivant détaille les principaux indicateurs de performance publiés sur la période 2005-2024 :

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

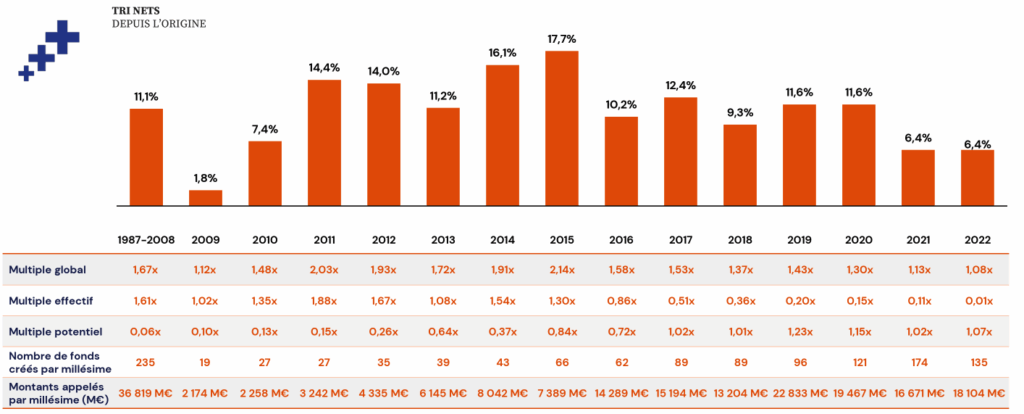

En complément, le graphique ci-dessous reprend la performance nette moyenne du capital-investissement par millésime (selon l’année du premier investissement des fonds) jusqu’à 2022 :

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

Choisissez vos placements selon votre profil

Testez le simulateur d’épargne Fortuny pour trouver les placements adaptés à votre situation.

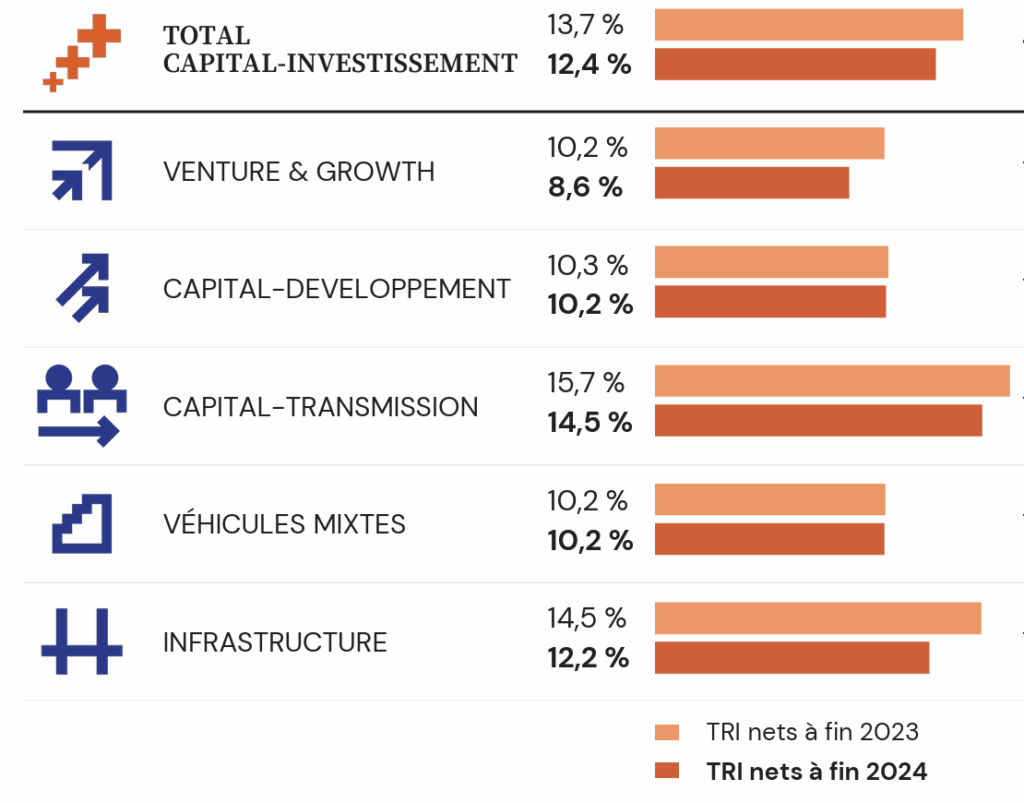

Quel rendement pour le Private Equity selon la stratégie d’investissement ?

Au sein de la classe d’actifs du Private Equity, il faut distinguer différentes catégories d’activité. L’étude de France Invest et EY sépare ainsi les segments de marché suivants :

- Capital-risque (désigné sous l’appellation “Venture & Growth” dans l’étude), dédié au financement de jeunes entreprises à fort potentiel.

- Capital-développement, qui vise les petites et moyennes entreprises plus matures, avec un potentiel de croissance.

- Capital-transmission, ciblant des entreprises engagées dans un processus de changement de propriétaire.

- Véhicules mixtes, qui peuvent cumuler différentes stratégies d’investissement au sein d’un même fonds.

- Infrastructure, pour les fonds spécialisés dans le financement de projets d’infrastructure (télécommunications, énergie, environnement, transports, etc.).

Le graphique suivant permet de comparer le TRI 10 ans (2015-2024) des différents types de Private Equity :

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

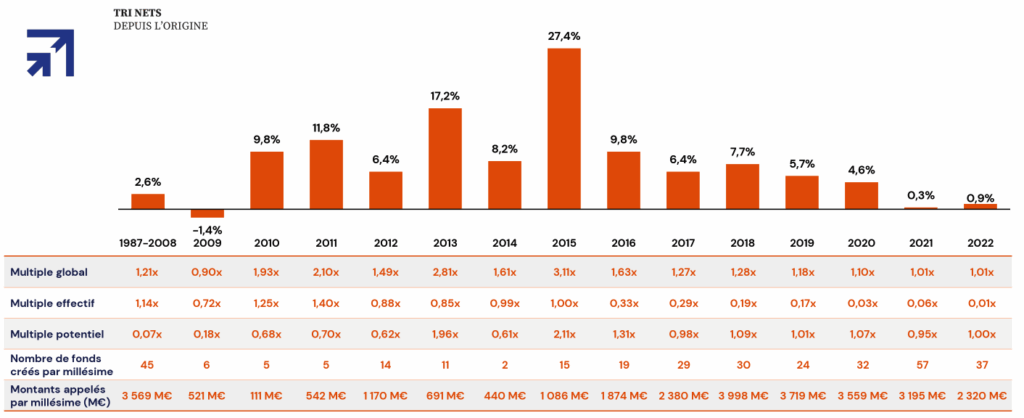

Historique de rendement du capital-risque par millésime

L’analyse des performances nettes du capital-risque (ou Venture & Growth) par millésime fait ressortir un niveau de volatilité important. Pour un fonds ayant commencé à réaliser des investissements en 2015, le TRI net se situe à un niveau très élevé (27,4 %). À l’inverse, il n’a pas dépassé 5 % en 2020, 2021 et 2022.

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

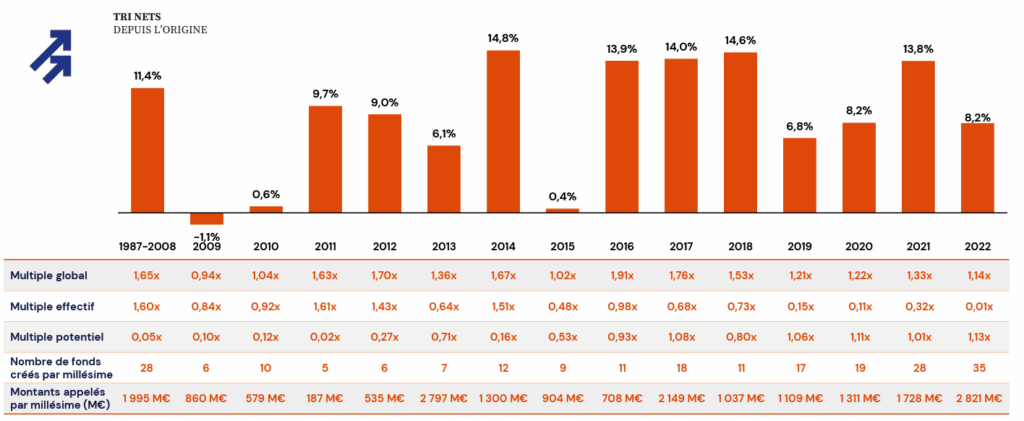

Performance nette du capital-développement par millésime

Le graphique suivant récapitule les performances du segment du capital-développement.

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

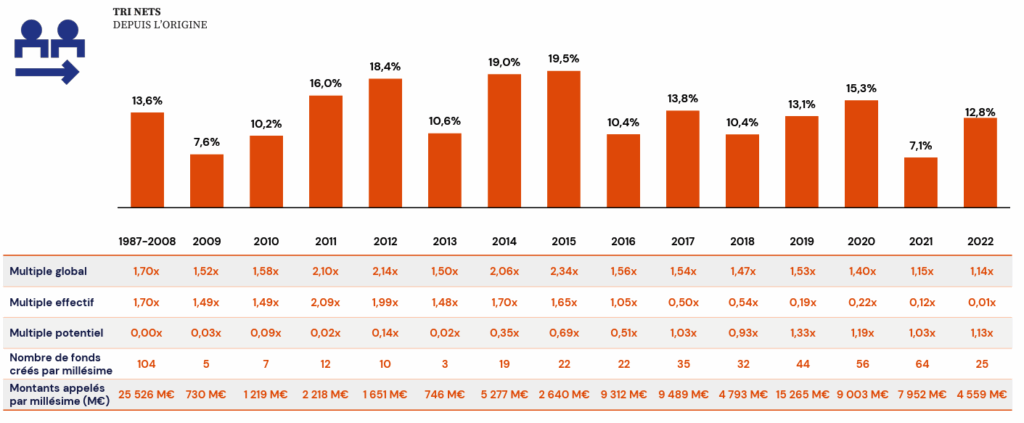

Capital-transmission : rendement moyen par millésime

Voici le détail des performances nettes dans le segment du capital-transmission issu de l’étude France Invest/EY :

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

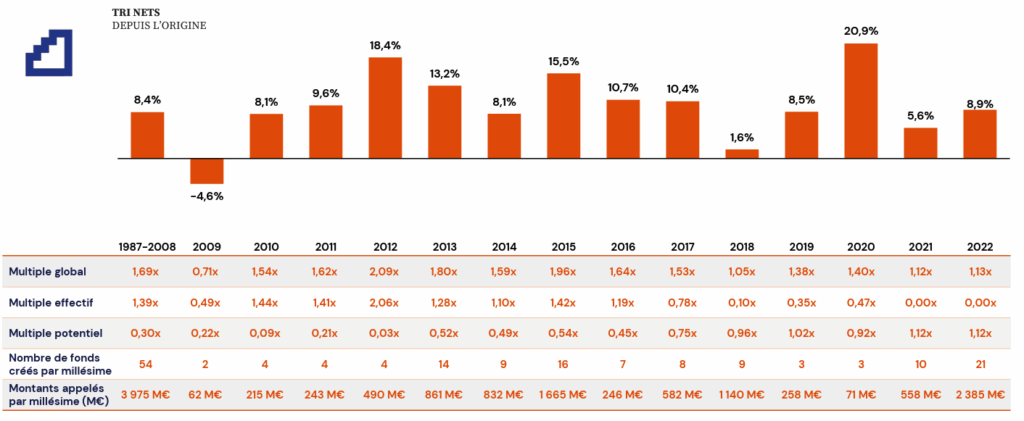

Véhicules mixtes

Pour finir, le graphique ci-dessous récapitule les performances nettes attribuées aux fonds de Private Equity mixtes :

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

Comparaison du rendement du Private Equity face aux autres classes d’actifs

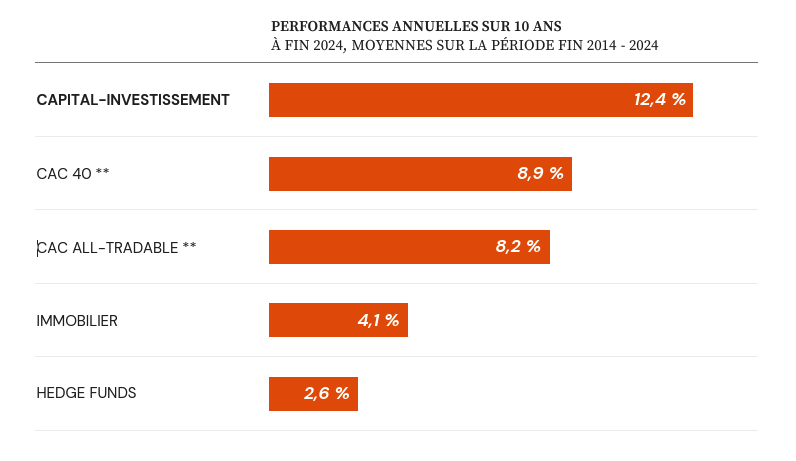

L’étude menée par France Invest et EY établit également un comparatif entre le rendement du Private Equity et celui d’autres classes d’actifs. En termes de TRI sur 10 ans (2014-2024), elle signale que la performance moyenne du capital-investissement excède celles du CAC 40 et de l’immobilier.

Source : Étude “Performance nette des acteurs français du capital-investissement” Juillet 2025

Accédez aux meilleurs placements et réservez votre rendez-vous

Prenez rendez-vous gratuitement avec un conseiller de Fortuny

Précisons ici que la performance des indices boursiers est calculée selon la méthodologie des dividendes réinvestis. Celle de l’immobilier est déterminée selon l’indice EDHEC IEIF immobilier d’entreprise France. Enfin, le rendement moyen des Hedge Funds est obtenu via le Crédit Suisse Hedge Funds Index (périmètre international).

Si les rendements du Private Equity peuvent paraître plus attractifs dans cette étude, il convient de rappeler que cette classe d’actifs présente également des inconvénients. Le risque de perte en capital supporté par l’investisseur est considéré élevé. De nombreux fonds prévoient une durée de blocage de l’épargne investie, contrairement à un placement en Bourse plus liquide. Il est recommandé de s’inscrire dans un horizon de placement de long terme pour investir dans le non-coté.

En complément, rappelons qu’en ce qui concerne les fonds de Private Equity accessibles aux investisseurs particuliers, les rendements moyens s’échelonnent plutôt entre 4 et 10 % selon le type de fonds (hors FCPI/FIP), d’après les données de l’AMF.

Les articles similaires

PER : comment (et pour qui) l’investissement non coté devient obligatoire

On sait désormais dans quelle mesure les plans d’épargne retraite (PER) vont devoir intégrer une part minimum d’investis

Private Equity obligatoire en assurance vie : décryptage du vrai du faux

La loi Industrie verte d’octobre 2023 prévoit l’intégration d’une part minimum d’investissement en titres non cotés (Pri

Le Private Equity, une classe d’actifs rentable et maintenant plus accessible

Le Private Equity, ce placement aux performances robustes sur longue période, est depuis peu accessible au plus grand no

Private Equity : des performances toujours élevées malgré un léger repli en 2022

Selon une étude de France Invest et EY, les performances du Private Equity en 2022 sont en léger repli par rapport à l’a